Contrats de professionnalisation : Comment profiter d’exonérations fiscales pour votre entreprise ?

À l’heure où les entreprises françaises peinent à créer de l’emploi, toutes sont à la recherche de solutions pour pouvoir se développer tout en bénéficiant d’aides financières de l’Etat ou d’exonérations fiscales. Ainsi, elles ont de plus en plus souvent recours aux contrats de professionnalisation, un type de contrat qui leur permet d’embaucher et de profiter d’exonérations fiscales.

Quelles exonérations fiscales pour les entreprises proposant des contrats de professionnalisation ?

Permettant à des jeunes de 16 à 25 ans de compléter une formation théorique, mais aussi à des demandeurs d’emploi de plus de 26 ans d’intégrer ou de réintégrer le marché du travail, les contrats de professionnalisation sont un outil de plus en plus prisé des entreprises.

La plupart des grandes écoles, comme l’école de comptabilité ESCG permettent aux entreprises d’en apprendre plus sur le contrat de professionnalisation et les aides afférentes. Elles offrent également un panel diversifié de profils et facilitent leur mise en œuvre.

En effet, alors que tous les employeurs assujettis au financement de la formation professionnelle continue, à l’exception de l’État et de quelques organismes publics, les EPIC ou encore les groupements d’employeurs peuvent proposer des contrats de professionnalisation, tous ont bien compris que c’était là la solution pour embaucher du personnel sans se ruiner.

Oui, les contrats de professionnalisation permettent aux entreprises de profiter d’exonération fiscale dont le montant varie selon l’âge du bénéficiaire. Jusqu’en 2008, des exonérations existaient, quel que soit le profil du salarié engagé par le biais d’un contrat de professionnalisation du moment où celui-ci respectait les critères pour prétendre à ce type de contrat.

Aujourd’hui, la donne a changé et il n’existe plus d’exonération fiscale pour les entreprises lorsque le bénéficiaire est âgé de 16 à 44 ans, elles peuvent néanmoins appliquer la réduction Fillon, une réduction générale de cotisations patronales dès lors qu’elles cotisent au titre de l’assurance-chômage pour leurs salariés.

En revanche, les entreprises peuvent profiter d’une exonération des cotisations patronales d’assurance sociale et d’allocations familiales sur la fraction de la rémunération n’excédant pas le produit du SMIC par le nombre d’heures rémunérées dès lors que le bénéficiaire du contrat de professionnalisation a 45 ans ou plus.

À noter que les employeurs profitant de cette exonération ne pourront cumuler avec elle que la déduction forfaitaire patronale sur les heures supplémentaires qui est en vigueur pour les entreprises de moins de 20 salariés.

Des conditions d’exonérations différentes pour les groupements d’employeurs

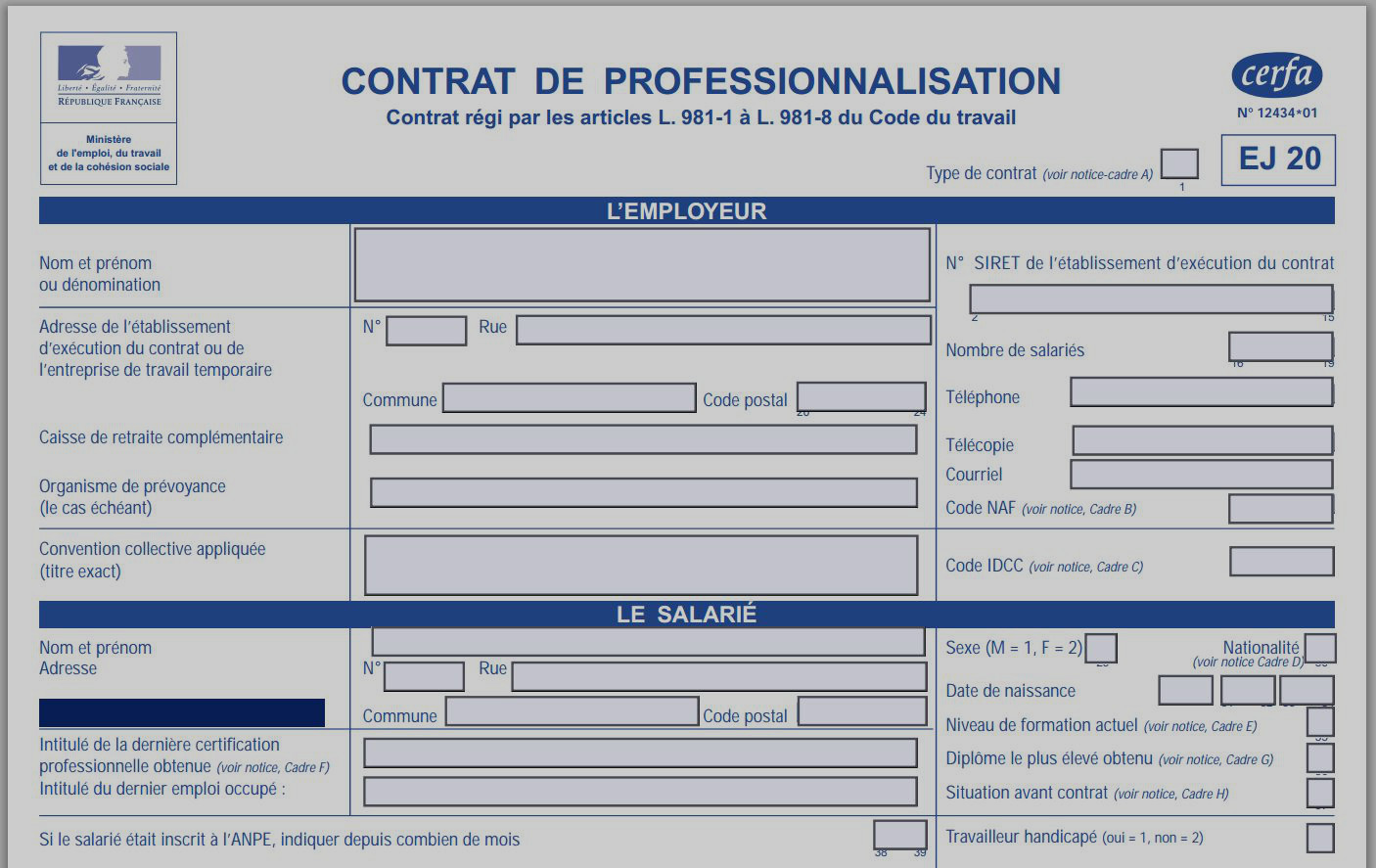

La réglementation en vigueur distingue effectivement les entreprises des groupements d’employeurs et ces derniers ont davantage de possibilités pour profiter des exonérations fiscales qui accompagnent la signature d’un contrat de professionnalisation. Toutes les modalités du contrat de professionnalisation sont consultables sur le site travail-emploi.gouv.fr.

Si la donne est la même (absence d’exonération) que pour les entreprises si le bénéficiaire du contrat de professionnalisation est âgé de 26 à 44 ans, un groupement d’employeurs pourra en revanche bénéficier d’une exonération de la cotisation accidents du travail / maladies professionnelles sur la fraction de la rémunération n’excédant pas le produit du SMIC par le nombre d’heures rémunérées s’il emploie un individu de moins de 25 ans en contrat de professionnalisation. Ceci est d’autant plus intéressant qu’il est possible de cumuler à cette exonération la réduction Fillon.

De même, si un groupement d’employeurs conclut un contrat de professionnalisation avec une personne âgée de 45 ans ou plus, il aura la possibilité de bénéficier d’une exonération des cotisations patronales d’assurance sociale, d’allocations familiales et d’accidents du travail / maladies professionnelles, toujours sur la fraction de la rémunération n’excédant pas le produit du SMIC par le nombre d’heures rémunérées.

Comme c’était le cas pour les entreprises, il reste possible de cumuler avec cette exonération la déduction forfaitaire patronale sur les heures supplémentaires.